Una inyección de aliento para el mercado nacional

La inversión tecnológica es una referencia del pulso económico y del desarrollo de las capacidades en transformación de plásticos. El crecimiento en las ventas de máquinas inyectoras dentro de México plantea un clima de confianza para la industria plástica nacional.

La inversión en tecnología es un elemento importante en el desempeño del mercado mexicano en la industria del plástico. Podemos considerar que es una referencia importante en el pulso de la actividad económica y en el desarrollo de las capacidades de transformación, que permiten reconocer la dinámica de la industria y sobre todo pueden ayudar a reducir considerablemente las dudas sobre la capacidad que tiene nuestro país para salir adelante en el entorno actual y brindar señales de confianza a la gran cantidad de empresarios, trabajadores, especialistas, asesores, proveedores y clientes de las empresas de la industria del plástico.

Una de las tecnologías que participan en gran proporción en la industria del plástico es el moldeo por inyección, que genera una variedad muy grande de productos y que recientemente también se ha visto beneficiada por la llegada de las armadoras de autos en nuestro país donde se demandan cada vez más piezas fabricadas en plástico para el ensamble y construcción de diferentes sistemas en los automóviles.

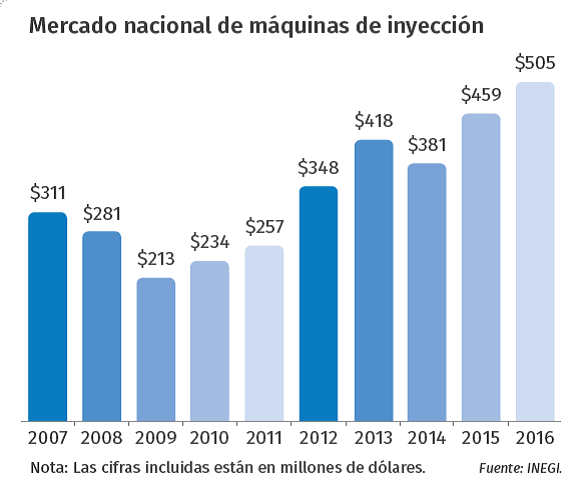

El desempeño del mercado nacional en relación a la compra de máquinas de inyección en los últimos 10 años ha mostrado un crecimiento continuo, superando grandes obstáculos como la crisis global de 2008 y 2009, logrando una fuerte recuperación en tan solo un par de años.

Pues abramos la lista de referencias estadísticas mencionando que el tamaño del mercado mexicano en la venta de máquinas de inyección en el año pasado rebasó ligeramente los 500 millones de dólares según los datos del INEGI (Instituto de Estadística, Geografía e Informática), lo cual muestra que la capacidad de inversión y de desarrollo de la industria del plástico en este proceso es muy fuerte. Está claro que no tienen el mismo valor las máquinas pequeñas y medianas, que las máquinas de gran tonelaje donde la inversión es mayor y equivale a una proporción grande de las máquinas chicas. En el caso de las máquinas chicas y medianas la venta del año pasado fue de 200 millones de dólares y las máquinas grandes alcanzaron los 300 millones de dólares, solamente 100 millones por encima de las inyectoras de bajo tonelaje.

En los últimos 10 años también se ha mantenido una diferencia en la venta de dichas máquinas, superando constantemente las de gran tonelaje las ventas y logrando un monto de 2,000 millones de dólares en este periodo, contra las 1,300 millones de dólares que han alcanzado las máquinas de baja capacidad.

Hablando de la composición de esta tecnología, al dividirla en los distintos continentes donde se fabrican las inyectoras y que se adquieren en nuestro país podemos encontrar una proporción relativamente esperada considerando que el mayor porcentaje de máquinas vendidas el año pasado es de Europa con un 45%, Asia representó un 41% y el continente americano el 14% representado principalmente por Estados Unidos. En el caso de Canadá que tenía una actividad importante hace algunos años, solo representó un poco menos del 6% de las inyectoras que se vendieron en México. Hace 10 años los porcentajes mostraban posiciones diferentes. Por ejemplo, se encontraba Asia como el de mayor proporción con el 34%, teniendo detrás a los europeos y finalmente a Estados Unidos.

Para hacer referencia del tamaño del mercado hace 10 años, el total de la venta de máquinas de inyección alcanzaba los 311 millones de dólares, de los cuales 135 millones correspondían a las máquinas de baja capacidad.

La gráfica muestra que la actividad se ha mejorado después de la crisis mundial que tuvo efectos hasta el 2009, y que los años posteriores se han visto superados en la adquisición de maquinaria desde el 2010. Esto, por distintos factores que han afectado la dinámica en nuestro país. Sin embargo, debemos tomar en cuenta que uno de los factores que más ha ayudado a una recuperación muy rápida ha sido la industria automotriz, que empezó a recibir la instalación de plantas armadoras desde el año 2011 y con más intensidad a partir del 2013.

No todos los países han tenido la misma actividad en estos 10 años, se puede comprender que la actividad se ha desempeñado de forma diferente por distintos elementos para cada uno de los principales países que se dedican a la manufactura de maquinaria de inyección y que mantienen una presencia en nuestro país. Definitivamente Alemania es el país que ha contado con la participación de mercado más constante a lo largo de estos diez años, sus números muestran en su favor que han mantenido su porcentaje de ventas y con el crecimiento del mercado han capitalizado ventas superiores al paso de los años.

En el 2016 tuvieron el primer lugar, con el 24% del mercado mexicano, equivalente a 112.2 millones de dólares. El segundo lugar en ventas del año pasado le corresponde a un país asiático que definitivamente está muy cercano a Alemania no solo durante el año pasado sino en la última década, se trata de Japón. Este país ha tenido una actividad muy fuerte en nuestro país y su participación de mercado en estos años ha sido muy cercana a la alemana, sus números son muy constantes y no han dejado de ser una de las tecnologías de mayor presencia en México. Hace diez años este país contaba con una proporción de mercado superior a Alemania 5 puntos porcentuales por arriba y con una venta de 81.9 millones de dólares.

El año pasado Japón superó por mucho las ventas comparadas con el 2015 y alcanzó los 108,3 millones de dólares quedando muy cerca de Alemania, a tan solo 3.9 millones de dólares detrás.

Vale la pena resaltar uno de los países que ha logrado elevar su participación en el mercado mexicano de las máquinas de inyección, con un crecimiento superior al de muchos países que tienen mayor tradición en la fabricación de inyectoras. Me refiero a China, que ha crecido fuertemente en los últimos años, pasando de una participación del 3.8% una década atrás, hasta un 14.8% en el año pasado que representó un monto de 59.9 millones de dólares. La tendencia creciente de esta tecnología es de las más relevantes en nuestro país y refleja la actividad dinámica que ha logrado mantener en los años recientes; en la década reciente sus ventas totales llegan a 330.2 millones de dólares.

La llegada de nuevos proyectos de la industria automotriz en los siguientes años y la tendencia de crecimiento que ha alcanzado el mercado mexicano en el sector de la inversión de tecnología para la inyección de plásticos son premisas alentadoras que muestran un escenario de crecimiento para los siguientes años y para la industria del plástico en México.

Acerca del autor

Ing. Cesar Hernández Moreno

Ingeniero Industrial egresado del Instituto Politécnico Nacional (Unidad Profesional Interdisciplinaria de Ingeniería Ciencias Sociales y Administrativas). Trayectoria de 20 años en la Industria del plástico, donde ha participado en distintas áreas como desarrollo de proyectos de tecnología, investigación y desarrollo, ingeniería de materiales, soporte técnico, capacitación y entrenamiento. caesarmx@yahoo.com.mx

Contenido relacionado

Industria de envase y embalaje en México creció 5.1% en 2022: ANIPAC

En la segunda edición del Congreso de Transformadores, ANIPAC reportó el crecimiento de la industria de envase y embalaje en México en 2022 y destacó temas como la reducción del impacto ambiental, la economía circular y el uso responsable del plástico.

Leer MásInicia construcción de la Terminal Química Puerto México (TQPM)

Braskem Idesa y Advario, socios en la construcción y operación de esta importante obra, colocaron la primera piedra de la Terminal Química Puerto México (TQPM).

Leer MásMéxico avanza hacia la sostenibilidad en aplicaciones de PVC

México lidera iniciativas para integrar PVC reciclado en diversas aplicaciones. Estos esfuerzos subrayan el enfoque progresivo del país hacia la sostenibilidad y resaltan el compromiso de los productores con prácticas ambientalmente responsables.

Leer MásGrupo Rotoplas construye planta de rotomoldeo en Ixtapaluca

Rotoplas anuncia la construcción de una planta en Ixtapaluca para aumentar su capacidad de producción y reemplazar la actual en la Ciudad de México.

Leer MásLea a continuación

Clasificaciones de moldes de inyección de plásticos: análisis detallado

Examine los factores que influyen en la durabilidad de los moldes de inyección. Desde la complejidad del diseño hasta la selección de materiales, aprenda cómo optimizar la vida útil de los moldes.

Leer MásSoluciones tecnológicas para la circularidad de los empaques plásticos

Proveedores de tecnologías para la industria de plásticos, miembros del Compromiso Global liderado por la Fundación Ellen MacArthur, enfocan sus recursos de innovación hacia la creación de soluciones que permitan reciclar y reutilizar el 100 % de los empaques plásticos. Conozca algunas de estas aplicaciones.

Leer MásMoldeo por soplado: guía completa y preguntas frecuentes

¿Está interesado en el moldeo por soplado? Conozca las ventajas, desventajas y fundamentos de este proceso de transformación de plásticos.

Leer Más